Aktienmärkte vor dem Absturz? Diese Warnsignale sollten Anleger ernst nehmen

Die Finanzmärkte tanzen wieder einmal auf dem Vulkan. Während der S&P 500 neue Rekorde feiert und die Anleger in Champagnerlaune schwelgen, blinken im Hintergrund die Warnlampen rot. Es ist die alte Geschichte: Wenn alle kaufen wollen, ist es höchste Zeit zu verkaufen. Doch die Masse der Anleger ignoriert die Zeichen an der Wand – ein gefährliches Spiel, das schon so manchen Sparer um sein hart verdientes Geld gebracht hat.

Der NAAIM-Index schlägt Alarm

Besonders alarmierend ist der NAAIM Exposure Index, der kürzlich auf schwindelerregende 99 Prozent geklettert ist. Zur Einordnung: Dieser Wert zeigt an, wie stark professionelle Vermögensverwalter in Aktien investiert sind. Bei 99 Prozent sind sie praktisch "all in" – ein Zustand, der in der Vergangenheit regelmäßig heftige Korrekturen ankündigte. Es ist, als würden alle Passagiere auf einem Schiff zur selben Seite rennen – das Ende ist vorhersehbar.

Die Geschichte lehrt uns, dass solche Extremwerte selten gut enden. Als der Index im Februar ähnliche Höhen erreichte, folgte prompt eine schmerzhafte Korrektur. Wenn nahezu alle Marktteilnehmer voll investiert sind, fehlt schlicht die Kaufkraft für weitere Kursanstiege. Noch schlimmer: Bei der kleinsten Erschütterung wollen alle gleichzeitig durch die Ausgangstür – ein Szenario, das zu panikartigen Verkäufen führen kann.

Die trügerische Ruhe vor dem Sturm

Der CNN Fear and Greed Index, ein weiterer wichtiger Stimmungsindikator, verharrt seit Wochen im Bereich der "extremen Gier". Die Anleger sind berauscht von den steigenden Kursen und werfen jede Vorsicht über Bord. Doch genau diese Sorglosigkeit ist es, die erfahrene Investoren nervös macht. Warren Buffett prägte einst den Satz: "Sei ängstlich, wenn andere gierig sind." Weiser könnte ein Rat kaum sein.

Die aktuelle Euphorie erinnert fatal an frühere Übertreibungsphasen. Ob Dotcom-Blase, Finanzkrise oder Corona-Crash – immer wenn die Stimmung am besten war, stand der nächste Absturz unmittelbar bevor. Die Masse liegt eben meist falsch, besonders an den Wendepunkten der Märkte.

Trump, Zölle und die Fed – ein explosiver Cocktail

Als wäre die technische Lage nicht schon brenzlig genug, sorgt die Politik für zusätzlichen Zündstoff. Donald Trumps aggressive Zollpolitik – 20 Prozent auf EU-Importe, 34 Prozent auf China – könnte die Weltwirtschaft in eine Rezession stürzen. Die Märkte scheinen diese Gefahr noch zu ignorieren, doch spätestens am 1. August, wenn die neuen Zölle in Kraft treten sollen, dürfte die Realität die Anleger einholen.

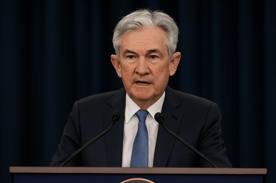

Besonders beunruhigend ist Trumps Feldzug gegen Fed-Chef Powell. Die Unabhängigkeit der Notenbank war jahrzehntelang ein Grundpfeiler des Vertrauens in den Dollar und die US-Märkte. Wenn Trump diese Unabhängigkeit untergräbt, könnte das weitreichende Folgen haben. Die Geschichte zeigt: Politisch gesteuerte Notenbanken führen meist zu Inflation und Währungskrisen.

Die Bewertungen sind jenseits von Gut und Böse

Ein Blick auf die fundamentalen Kennzahlen verstärkt die Sorgen. Die Bewertungen im S&P 500 haben historische Höchststände erreicht. Besonders im Gesundheitssektor sind die Kurse völlig abgehoben – Analysten rechnen hier mit Korrekturen von 20 bis 30 Prozent. Solche Übertreibungen sind typisch für die Endphase einer Hausse.

Die beginnende Berichtssaison wird zum Lackmustest. Können die Unternehmen die hohen Erwartungen erfüllen? Die Wahrscheinlichkeit spricht dagegen. In einem Umfeld steigender Zinsen, drohender Zölle und schwächelnder Weltwirtschaft dürften viele Firmen enttäuschen. Die Folge könnten heftige Kurseinbrüche sein.

Was kluge Anleger jetzt tun sollten

Erfahrene Marktstrategen positionieren sich bereits defensiv. Sie reduzieren ihre Aktienquote, schichten in sichere Häfen um und bauen sogar Short-Positionen auf. Das ist keine Panikmache, sondern gesunder Menschenverstand. Eine Korrektur von 5 bis 10 Prozent gilt als wahrscheinlich – manche Experten rechnen sogar mit deutlich mehr.

In solchen Zeiten zeigt sich der wahre Wert physischer Edelmetalle. Während Aktien auf Knopfdruck wertlos werden können, haben Gold und Silber seit Jahrtausenden ihren Wert bewahrt. Sie sind der ultimative Schutz gegen Crashs, Inflation und politische Wirren. Gerade jetzt, wo die Notenbanken weltweit die Geldschleusen öffnen und die Verschuldung explodiert, sind Edelmetalle unverzichtbar für jeden vernünftigen Anleger.

Die Lehren aus der Geschichte

Wer aus der Vergangenheit lernt, ist für die Zukunft gewappnet. Jede Spekulationsblase endete bisher im Desaster – von der Tulpenmanie im 17. Jahrhundert bis zur Finanzkrise 2008. Die Muster sind immer gleich: Euphorie, Gier, Selbstüberschätzung und am Ende der große Knall. Kluge Anleger erkennen diese Muster und handeln entsprechend.

Die aktuelle Situation erinnert stark an das Jahr 2007. Damals ignorierten die meisten Anleger die Warnsignale – mit katastrophalen Folgen. Wer rechtzeitig ausgestiegen war und in sichere Anlagen wie Edelmetalle umgeschichtet hatte, konnte sein Vermögen nicht nur erhalten, sondern sogar mehren. Geschichte wiederholt sich nicht, aber sie reimt sich, wie Mark Twain einst sagte.

"Die Märkte können länger irrational bleiben, als Sie liquide bleiben können" – diese Warnung von John Maynard Keynes gilt heute mehr denn je. Doch irgendwann kehrt die Realität zurück, und dann ist es meist zu spät für einen geordneten Rückzug.

Die Zeichen stehen auf Sturm. Wer jetzt noch voll in Aktien investiert ist, spielt russisches Roulette mit seinem Vermögen. Die klugen Anleger haben längst begonnen, ihre Schäfchen ins Trockene zu bringen. Sie wissen: In unsicheren Zeiten sind physische Werte wie Gold und Silber der beste Schutz. Denn wenn die Aktienmärkte crashen und die Papierwerte verpuffen, glänzen die Edelmetalle umso heller.

Wichtiger Hinweis: Dieser Artikel stellt keine Anlageberatung dar. Jeder Anleger muss seine Investitionsentscheidungen selbst treffen und trägt die volle Verantwortung für sein Handeln. Wir empfehlen, sich umfassend zu informieren und gegebenenfalls professionellen Rat einzuholen, bevor Anlageentscheidungen getroffen werden.

- Kettner Edelmetalle News

- Finanzen

- Wirtschaft

- Politik