Weltwirtschaftskrise im Anmarsch: Japan-Crash nur ein Vorbeben?

Der Crash Anfang August hat die Börsenmärkte in Panikmodus versetzt; auf globaler Ebene waren massive Ausverkäufe zu verzeichnen. Die japanischen Märkte in Zusammenhang mit Wirtschaftszahlen aus den USA haben die Kursstürze ausgelöst. Wie genau kam es dazu? Sind die Gefahren, die diese bewirkt hatten, gebannt? Oder können die Risken an den Finanzmärkten noch zu einer Rezession – gar zu einer Weltwirtschaftskrise – führen? Schauen wir uns Zahlen, Daten und Fakten dazu an.

Black Monday 2024 – Wohl der Vorbote einer Weltwirtschaftskrise

Einige Finanzmarkt-Experten warnen schon seit längerer Zeit vor Belastungen in Bankbilanzen, welche die Weltwirtschaft durch einen Domino-Effekt in Mitleidenschaft ziehen könnten. Diese Faktoren sind insbesondere faule Kredite bei Gewerbeimmobilien, zahlreiche von der Pleite bedrohte Zombie-Unternehmen oder stark im Wert gefallene Anleihen; letztere haben zur Bankenkrise 2023 geführt. Nicht zuletzt ist als Risikoaspekt auch die geopolitisch gespannte Lage – vor allem der Konflikt zwischen Israel und Iran – zu nennen.

Börsencrash 2024 voraus? Die Warnzeichen: Lesen Sie in diesem Artikel, welche Risiken hinsichtlich einer Weltwirtschaftskrise nach wie vor schwelen!

Auch wenn nicht einer der oben genannten Punkte ein direkter Verursacher war, hat Anfang August ein geschichtsträchtiger Crash stattgefunden. In dem Land der aufgehenden Sonne war es zu drastisch abstürzenden Börsenkursen gekommen. Am Montag, den 05. August war der japanische Börsenindex Nikkei 225 um 12,4 Prozent gefallen; 27 Prozent unter dem Höchststand vom vorangegangenen Juli. Wie der historische Börsenkrach von 1987 als “Black Monday” bekannt ist, so wurde auch dieser zu einem “Schwarzer Montag” an den Börsen.

Japan & die Carry Trades – Das Damoklesschwert über der Weltwirtschaft

Die Risiken um Japans Wirtschaft sind seit langer Zeit schon eng mit dem Thema “Carry Trades” verbunden. Bei dieser Strategie leihen sich Investoren Geld in einem Land mit niedrigen Zinsen (z.B. in Japan, wo die Zinsen seit 30 Jahren unter einem Prozent liegen) und legen sie dann in einem anderen Land an, wo die Zinsen höher sind (z.B. in den USA, wo sie über 5,25 Prozent liegen) an.

Nachdem die Kredite in Yen aufgenommen wurden, müssen sie in US-Dollar umgetauscht werden, um sie mit höheren Zinsen – meist in Staatsanleihen – in dieser Währung anlegen zu können. Wenn der Yen wieder stärker als der US-Dollar wird, werden die Positionen aufgelöst, um dadurch entstehende eventuelle Verluste zu vermeiden. Auch Investments in anderen Anlageklassen, z.B. am Aktienmarkt, werden verkauft, was zu fallenden Börsenkursen führt. Als die japanische Notenbank überraschend die Zinsen anhob, und der Yen gegenüber dem US-Dollar an Wert gewann, trugen auch die Carry Trades zu dem Einbruch an den Märkten bei.

(Copyright: JHVEPhoto / Shutterstock)

Die Probleme in Japan beschäftigen auch andere Branchen sowie Privathaushalte. Im September letzten Jahres schrieb die Financial Times, dass die Inflationssorgen in Japan die Menschen dazu veranlassen, vermehrt in Gold zu investieren. Eine Studie vom Mai dieses Jahres zeigte ein wachsendes Interesse an dem Edelmetall als Anlageoption unter Japans Versicherungsunternehmen. Die Abhandlung schließt, dass in einem herausfordernden Umfeld Gold als alternative Anlage zur Portfoliodiversifizierung beitragen und zusätzlichen Schutz bieten könnte.

Unser Ratgeber hilft Ihnen in diesen stürmischen Zeiten

Wir leben in Zeiten, die immer neue wirtschaftliche Unsicherheiten offenbaren. Da gilt es, genau zu wissen, wie man sich absichert, wie man reagiert. Unser kostenloser Ratgeber nimmt Sie an die Hand:

Ratgeber: Mit Gold sicher durch den Crash, Rezession & Co.

Nicht ganz so gute und schlechte US-Zahlen

Als Grund für die Ausverkäufe an den weltweiten Börsenmärkten wurden zudem Wirtschaftsdaten aus den USA herangezogen. Dass die Arbeitslosigkeit in den Vereinigten Staaten zurückgegangen war, ist an sich zwar positiv gewesen, aber dass die Prognosen nicht erreicht wurden, wurde als negativ empfunden. Zudem hatte der ISM-Index, dem Einkaufsmanager-Index für das verarbeitende Gewerbe in den USA. Dieser wurde bei 48,9 prognostiziert, aber nur bei 46,8 (Vormonat: 48,5) gewesen. Hier handelt es sich um einen Frühindikator bzw. ein Stimmungsbarometer. Wenn die Zahl unter 50 liegt, wird sie als Tendenz für eine schrumpfende Wirtschaft gedeutet. Damit Sie in Zeiten von Rezession und wirtschaftlichen Verwerfungen besser schlafen können, eignet sich das seit Jahrtausenden bewährte Gold. Es schützt ihre Kaufkraft und erhält in Krisensituationen ihre Handlungsfähigkeit:

Neben den tief sitzenden Problemen in der globalen Wirtschaft sind solche kurzfristigen Indikatoren – wie Statistiken zur Arbeitslosigkeit und zur Industrieproduktion – nicht auf Dauer angelegt. Gleichwohl sollten die Arbeitsmarkt- und Inflationsdaten im Vorfeld der US-Wahlen im Fokus des Finanzmarktes stehen. Was die USA per se angeht, ist ganz besonders die Staatsverschuldung eine Gefahr.

Staatsverschuldung USA: 35 Billionen USD

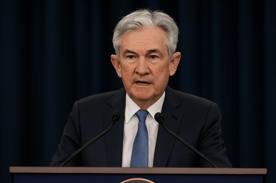

Die Staatsschulden der Vereinigten Staaten haben im Juli die Marke von 35 Billionen US-Dollar überschritten. Dies ist eine Zahl mit 12 Nullen. Bei verschiedenen Gelegenheiten hat FED-Präsident Jerome Powell darauf hingewiesen, dass die Schulden schneller steigen als das Wirtschaftswachstum. Auf dem EZB-Forum im portugiesischen Sintra sagte er ungewöhnlich direkt und offen: “Wir müssen etwas tun, das geht nicht lange gut.”

(Quelle: crfb.org / Congressional Budget Office)

Die Zinszahlungen haben 2023 die mitunter höchsten Ausgaben im US-Budgethaushalt für das Inland überschritten; nämlich die für Gesundheits- und Kinderförderprogramme, die jeweils über 600 Milliarden US-Dollar liegen. Die Ausgaben für Soziales und Gesundheit sollten demografisch bedingt spürbar ansteigen.

Der höchste Ausgabenfaktor war mit etwa 800 Milliarden US-Dollar das Militär. Die Haushaltsbehörde des Kongresses (CBO) veranschlagt für 2024 einen Zinstilgungsbetrag in Höhe von 892 Milliarden US-Dollar, womit sogar die Militärausgaben deutlich überschritten werden dürften.

Der wachsende Schuldenberg der USA und damit das vermehrt in die Wirtschaft fließende Geld dürfte die Inflation antreiben. Eine große Krise könnte durch sie verursacht werden, vor allem je mehr der US-Dollar als dominante Reservewährung in Frage gestellt wird. Die geplante goldgedeckte Handelswährung der BRICS-Staaten wird als Angriff auf die Vormachtstellung des US-Dollar gesehen und könnte ihn in den nächsten Jahren noch mehr unter Druck bringen.

Eine verschuldete Welt mit Weltwirtschaftskrisen als chronische Krankheit

Das Verhältnis der Schulden zu dem Wirtschaftswachstum (Bruttoinlandsprodukt – BIP, engl: GDP) lag 2023 in den USA bei 123 Prozent. In der Euro-Zone ist eine Grenze von 60 Prozent festgesetzt. Bei ihrer Überschreitung sollen laut dem Maastricht-Vertrag der EU Strafmaßnahmen greifen, die seit der Einführung des Euro jedoch noch nie umgesetzt wurden.

Die Verschuldungsquote von Deutschland lag mit etwa 66 Prozent zwar nicht exorbitant hoch, aber die Grenze von drei Prozent für das gesamtstaatliche Finanzierungsdefizit wurde erreicht.

(Copyright: Visualcapitalist.com / Quelle: IMF)

Besonders fallen die USA als – am Volumen gemessen – größter Schuldenaufnehmer auf sowie Japan, wo die Quote bei mehr als 250 Prozent liegt. In der EU führen Griechenland und Italien die Negativliste an. Der weltweite Schnitt liegt aktuell bei etwa 100 Prozent, das gesamte Schuldenvolumen bei etwa 320 Billionen US-Dollar.

In Europa bzw. der Euro-Zone ist Griechenland in der oberen Grafik in hellem Grün zu sehen. Dass es nicht unbedingt ein großes Industrieland wie Frankreich oder Italien sein muss, das den Euro ins Schwanken bringen kann, zeigt die Euro-Krise, die 2009 einsetzte. Damals hat das in finanziellen Maßstäben relativ kleine EU-Mitglied Griechenland die Krise hauptsächlich bewirkt.

Steht ein Zinssenkungszyklus bevor?

Am Freitag, den 23.08, ließ Jerome Powell, der Vorsitzende der US-Zentralbankbank FED, bei einem Treffen mit Kollegen aus aller Welt durchscheinen, dass beim nächsten Zinsentscheid am 18. September die Zinsen gesenkt würden. Der FED-Chef hat keinen Ausblick gegeben, sondern die eigenen Erfolge seit Corona rekapituliert und hervorgehoben, wie die Inflation erfolgreich bekämpft worden sei. Seine diesbezüglichen Formulierungen werden von den Finanzmedien als Ankündigung zu anstehenden Zinssenkungsschritten gewertet.

Wenn die FED die Zinsen Mitte September um 0,25 Prozentpunkte senkt, würde die Spanne mit 5,0 bis 5,25 Prozent immer noch hoch liegen. Seine Aussagen betreffend, dass die Zeit für eine Anpassung der Politik gekommen sei, dürfte sogar eine Senkung um 0,5 Prozentpunkte nicht überraschend kommen. Das Tempo der Zinssenkungen würde von den mit der Zeit eingehenden Daten abhängen, so Powell.

Als gewichtiger Grund für eine Zinssenkung könnte sprechen, dass die eigene Zinslast für die ausgegebenen Staatsanleihen dadurch zurückgefahren werden. Die Zentralbanken könnten sich also vor dem Hintergrund überbordender Zinsauszahlungen zu diesem Schritt veranlasst sehen. Gleichzeitig signalisiert dieser koordinierte globale Ansatz zur Zinssenkung, dass die Zentralbanken weltweit ähnliche Risiken für die Wirtschaft wahrnehmen und präventiv handeln wollen – ein Umstand, der die Sorge vor einer bevorstehenden Weltwirtschaftskrise weiter verstärkt.

Bemerkenswert ist, dass nicht nur die FED, sondern auch die Europäische Zentralbank (EZB) und viele weitere Zentralbanken weltweit bereits damit beginnen, die Zinsen zu senken oder zumindest eine Lockerung ihrer Geldpolitik in Aussicht stellen. Diese koordinierte Bewegung deutet auf eine globale Besorgnis über den Zustand der Weltwirtschaft hin und könnte als Vorbote einer drohenden Weltwirtschaftskrise interpretiert werden.

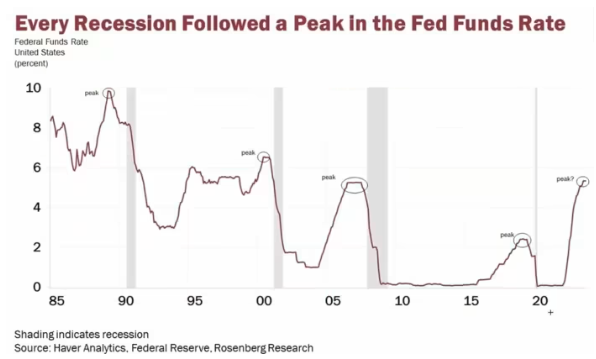

(Quelle: marketwatch.com / FED, Haver Analytics, Rosenberg Research.)

Es ist wichtig zu verstehen, dass die Vergangenheit zeigt, dass auf Zinssenkungen in der Regel eine Rezession und ein Wirtschaftszusammenbruch folgt. Der Grund dafür ist, dass die Zentralbanken erst dann die Zinsen senken, wenn im System etwas „kaputt“ ist. Mit anderen Worten: Zinssenkungen sind in der Regel ein Zeichen dafür, dass die Wirtschaft bereits in heftigen Schwierigkeiten steckt und die Zentralbanken versuchen, durch geldpolitische Lockerung gegenzusteuern.

Ein entscheidender Aspekt, der oft übersehen wird, ist die zeitliche Verzögerung zwischen Zinssenkungen und deren Auswirkungen auf die Märkte. In der Regel dauert es mehrere Quartale, bis sich die gesunkenen Zinsen in der Realwirtschaft bemerkbar machen. Das bedeutet, dass zunächst die Rezession oder sogar ein Crash einschlagen kann, bevor die stimulierenden Effekte der niedrigeren Zinsen greifen und die Märkte wieder beflügeln. Diese Verzögerung erklärt, warum Zinssenkungen oft als Vorboten wirtschaftlicher Schwierigkeiten gesehen werden, auch wenn sie eigentlich als Gegenmittel gedacht sind.

Wenn die FED und andere Zentralbanken also tatsächlich beginnen, die Zinsen zu senken, könnte dies ein Indikator dafür sein, dass sie ernsthafte Probleme in der Weltwirtschaft sehen, die eine stimulierende Maßnahme erfordern. Allerdings ist es ein schmaler Grat: Einerseits sollen die Zinssenkungen die Wirtschaft ankurbeln, andererseits können sie auch als Warnsignal interpretiert werden und möglicherweise eine sich selbst erfüllende Prophezeiung auslösen, indem sie das Vertrauen in die Wirtschaft untergraben.

Wirtschaftlich oder politisch motivierte Zinspolitik?

Auf politischer Ebene wird in den US-Medien häufig darüber berichtet, dass Trump beabsichtige, der FED die Unabhängigkeit einzuschränken. Es wird dabei angeführt, dass er im Februar dieses Jahres sagte, dass er Powell abservieren wolle, wenn er Präsident werden sollte. Trumps ehemaliges Kabinetts-Mitglied Wilbur Ross behauptet, dass der frühere Präsident gedroht hätte Powell von seinem Posten zu entfernen, wenn er weiterhin die Zinsen anhebt. Ross wirft vor, dass er auch Beweggründe dafür gehabt hätte, die seine persönlichen Finanzen beträfen. Auch wenn ein Zwist zwischen Trump und Powell völlig unbegründet sein sollte, der mediale Informationskrieg um Trump und die FED ist in vollem Gange.

Indikatoren für eine Rezession – und eine Weltwirtschaftskrise

Eine große Frage an Märkten ist, ob eine Rezession – also ein Schrumpfen der Wirtschaftsleistung – bevorsteht. Um diese Frage zu beantworten, bedienen sich die Ökonomen eines Indikators, der sich über Jahrzehnte als sehr akkurat erwiesen hat: die so genannte “Inverse Zinskurve”. Diese entsteht, wenn kurzfristige Anleihen höhere Zinsen einbringen als die langfristigen. Normalerweise verhält es sich anders herum; denn je länger das Geld an eine Anlage gebunden ist, desto höher ist das Risiko, dass es an Wert verliert. Um einen Anreiz zu schaffen, das Geld doch länger an die Anlage zu binden, werden höhere Zinsen dafür geboten. Diese gegenwärtige Abnormität wird damit erklärt, dass Investoren größere Wachstumsrisiken in naher Zukunft annehmen, weshalb die kurzfristigen Zinsen steigen.

(Quelle: Bloomberg.com)

In den letzten Monaten ist die Kurve faktisch steil abgefallen. Im Vergleich zu den vorangegangenen Rezessionen oder der Weltwirtschaftskrise vor eineinhalb Dekaden, die auf einen Wert unter Null folgten, erscheint der momentane Wert den Anhängern des Indikators extrem. Für Anhänger der auch als „Zinsstrukturkurve“ bekannten Indikators sind die Anzeichen für eine Weltwirtschaftskrise dadurch umso markanter.

Die inverse Zinskurve signalisiert, dass die Geldpolitik zu restriktiv ist und das Risiko einer Finanzkrise erhöht, die wiederum zu einer Kreditklemme und Rezession führen kann. Warum es noch nicht zu einer Rezession gekommen ist, obwohl der Wert bereits stark gefallen ist, beschäftigt die Finanzwelt. Manche Ökonomen gehen davon aus, dass die FED die Zinssätze erfolgreich austariert, ohne eine Rezession zu verursachen. Andere vermuten, dass die Wirtschaft einfach nur weniger zinssensibel geworden sei. Befürworter des Indikators hingegen sagen, dass die hohe Geldmenge als Investitionen in die weltweiten Finanzmärkte fließe. Wenn die Rezession – z.B. durch die Carry Trades in Japan ausgelöst – einsetze, werde der Rückschlag umso größer, die Krise umso heftiger ausfallen.

Warren Buffett-Indikator

Ein weiterer Indikator ist nach der Börsenlegende Warren Buffett benannt. Der “Buffett-Indikator” berücksichtigt den Wert jeder in den USA gelistete Aktie und setzt sie zum BIP ins Verhältnis. Der Gradmesser liegt aktuell bei etwa 200 Prozent. Der zusammengerechnete Wert aller Aktiengesellschaften, die in den Vereinigten Staaten notiert sind, übertreffen die gesamte Wirtschaftsleistung des Landes damit um das Zweifache.

Der 94-jährige geht davon aus, dass ein Wert unter etwa 70 bis 80 Prozent auf eine Unterbewertung des Marktes hinweist. Wenn er sich oberhalb der 150-Prozent-Marke bewege, liege eine Überbewertung vor. Das Risiko eines Zusammenbruchs der Märkte nehme laut Buffett dann deutlich zu. Da er kurz vor dem Crash Anfang August die Hälfte seiner Apple-Aktien im Wert von 90 Milliarden US-Dollar verkauft hat, sitzt der als “Orakel von Omaha” bekannte Börsen-Guru auf einem hohen Cash-Berg. Das weist darauf hin, dass er mit einem Crash rechnet. In letzter Zeit ist auch häufiger von ihm zu hören, dass er mit einer großen Krise wie ab 2008 rechnet und warnt vehement davor.

| Historischer Rückblick: Die Weltwirtschaftskrise von 1929 bis 1933 ging als „Große Depression“ in die Geschichte ein. In Deutschland waren von der schnell steigenden Arbeitslosigkeit Millionen von Menschen betroffen. In den letzten Jahren der Weimarer Republik hat Reichskanzler Brüning auf eine rigorose Sparpolitik gesetzt, was zur Deflation führte; 1922 bewirkte das massive Gelddrucken, um die wirtschaftlichen Probleme zu lösen, das Entstehen einer Hyperinflation. Pleitewellen, Bankenschließungen und Massenarbeitslosigkeit waren die Folgen dieser Weltwirtschaftskrise, sie beschleunigten den Zusammenbruch der Weimarer Republik.

Manche Ökonomen verweisen auf die „Große Depression“ bzw. die Wirtschaftsentwicklung in der Weimarer Republik und ziehen Vergleiche. Dass Pleitewellen bzw. die Abnahme der Industrieproduktion in Deutschland zu steigender Arbeitslosigkeit – deren Zahl aktuell bei sechs Millionen liegt – führen würden, ist ihre Sorge. Inflations- und Deflations-Szenarien werden dabei gleichermaßen diskutiert. |

Fazit

Der Crash Anfang August hat die Märkte für einen kurzen Augenblick geschockt und historische Kurseinbrüche ausgelöst. Die globalen Börsenindizes haben sich wenige Tage später wieder erholt, rangieren um ihre Allzeithochs. Bei der Betrachtung fundamental-makroökonomischer Daten gibt es viele Anzeichen, dass die Märkte überbewertet sind.

Skeptische Experten sagen, dass wir uns in einer Bärenrally – also einem trügerischen Aufwärtstrend in einem übergeordneten Abwärtstrend – befinden. Manche unter ihnen sprechen sogar von einem Crack-Up-Boom. Dieser fußt auf der Angst davor, dass die Kurse fallen könnten, weshalb bewusst mehr investiert wird. Dabei spielt es keine Rolle, wie schlecht die wirtschaftlichen Aussichten sind. Hinzu kommt auch die Geldflut, die durch die steigende Geldmenge verursacht wird. Diese stimmen die Anleger positiv; ähnlich einer FED, welche den Goldpreis manipulativ drückt, um den US-Dollar attraktiver erscheinen zu lassen.

Wie lange sich eine Illusion der Positivität in einem desolaten Wirtschaftsumfeld behaupten kann, ist in der aktuellen Wirtschaftssituation die große Frage. War dieser Kurssturz nur ein Vorbeben für den noch bevorstehenden Mega-Crash? Kommt noch ein Nachbeben? Wenn sich Warren Buffets Indikator sowie die “Inverse Zinskurve” bewahrheiten sollten, könnte eine heftige Weltwirtschaftskrise die Anleger, die diese Signale fahrlässig zur Seite schieben, mit voller Wucht treffen.

Mehr zum Thema Crash und Wirtschaftskrise in unseren Videos

Auf dem YouTube-Kanal Kettner Edelmetalle finden Sie weitere spannende Videos zu Gold und Silber, aber auch Wirtschaft und Politik. In folgendem Video geht Dominik Kettner auf den Crash-Propheten Michael Burry ein, der die Finanzkrise ab 2008 vorhergesehen hatte und jetzt wieder Alarm schlägt.

Ähnliche Artikel

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Jackson Hole: Die Rede, die alles verändert?

Italien greift nach dem Gold seiner Bürger – und Europa sollte sich darauf gefasst machen

Enteignung: So schützen Sie sich vor Lastenausgleich und Co.

Goldkonfiszierung: Wenn der Staat nach Ihrem Gold greift

Goldpreis-Prognosen für 2026: Wer jetzt noch „Planbarkeit“ erwartet, hat das Spiel nicht verstanden

Die besten und sichersten 10 Goldverstecke zu Hause

Gold vor der nächsten Explosion? Warum viele Experten jetzt massiv steigende Kurse für möglich halten

Hyperinflation in Deutschland ist möglich: Wie viel Gold brauche ich, wenn die Hyperinflation wirklich kommt?

Gold verstecken - Methoden, Tipps und No-Gos

Herbst 2025: Explodiert der Goldpreis jetzt endgültig?

Eilmeldung - Fed-Zinshammer - Weltwirtschaft in Gefahr

Fed deutet Zinswende an: Aktien und Gold unter Volldampf

Die Zinswende der Federal Reserve

Silber im Ausnahmezustand: Der World Silver Survey 2025 enthüllt die Wahrheit

Silber 2026: Wenn Privatanleger längst verstanden haben, was das System verdrängt

Gefährlicher denn je: Wie Edelmetall-Fälschungen Ihr Vermögen bedrohen

Gold auf Rekordhoch: Warum Sie jetzt gerade nicht verkaufen sollten!

Die fünf größten Spekulationsblasen der Geschichte - und was wir aus ihnen lernen können

Auswandern mit Gold: So klappt es ganz einfach

Silbersteuer-Schock: Wie die Differenzbesteuerung praktisch über Nacht abgeschafft wurde

Dr. Markus Krall: Irgendwo da draußen lauert der nächste Lehman

Angeschlagene USA verärgern EU, China tauscht Währungsreserven in Gold