BlackRock – der mächtigste Konzern der Welt?

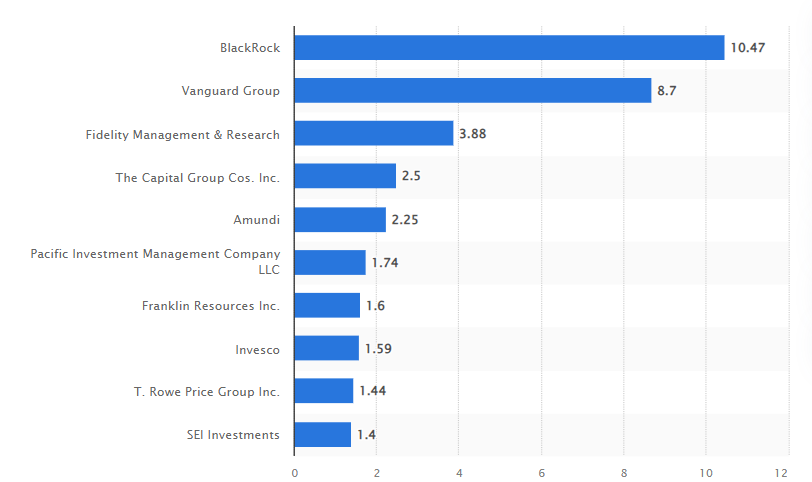

BlackRock ist ein Riese unter den Finanzinstituten. Der größte Vermögensverwalter auf dem Planeten managt mehr als 11 Billionen US-Dollar an Vermögen; das entspricht etwa einem Zehntel der jährlichen Wirtschaftsleistung weltweit. Mit seinen Finanzprodukten ist das Unternehmen in 38 Ländern aufgestellt: Von Aktien über Anleihen und andere Arten von Wertpapieren bis hin zu Investments, die mit Gold verbunden sind. BlackRock ist an vielen großen Unternehmen beteiligt und verwaltet zudem Vermögen für Staaten. Der Asset Manager gilt als das mächtigste und einflussreichste, weshalb die britische Wochenzeitschrift “The Economist” ihn als die “größte Schattenbank der Welt” bezeichnete. Es steht geradezu symbolhaft für die weltumspannende Korporatokratie, die Herrschaft der Konzerne.

Die Macht von BlackRock: Einer unter 147

Die Eidgenössische Technische Hochschule (ETH) in Zürich hat im Jahr 2011 eine Studie veröffentlicht, worum es um das Netzwerk der Unternehmen ging, die globale Kontrolle ausüben. Das Forschungspapier besagt, dass nur 147 Unternehmen zu einem großen Teil die globale Wirtschaft kontrollieren; zu ihnen gehört auch BlackRock. Aufgrund des wirtschaftlich rasanten Aufstiegs des Unternehmens hat sich der Einfluss des Finanzgiganten seitdem nochmals stark ausgebaut.

(Quelle: Statista / statista.com)

(Im Englischen wird ein Beteiligungsunternehmen oft auch als „HoldCo“ bezeichnet, was eine Abkürzung für „Holding Company“ ist.)

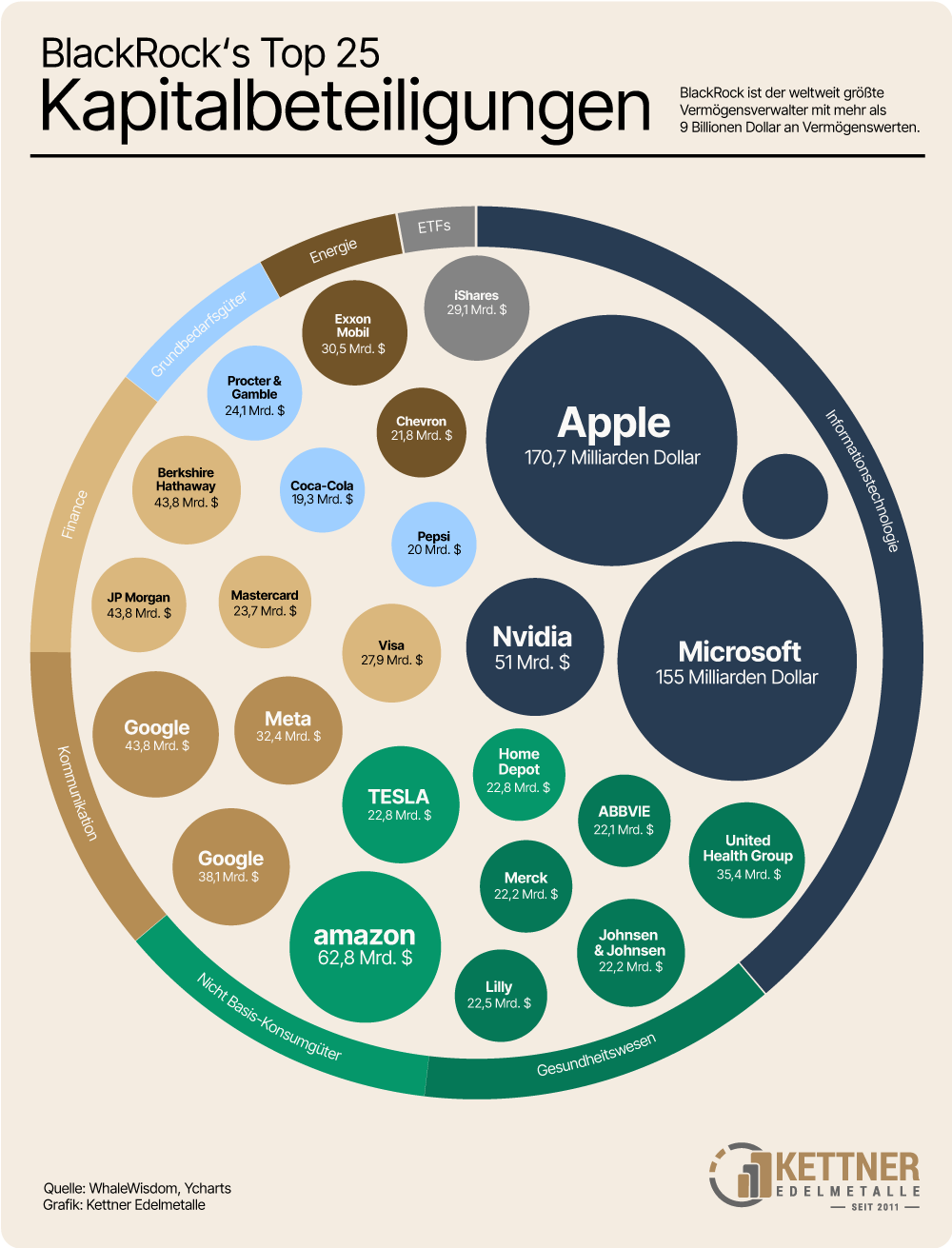

(Quelle: WhaleWisdom / YCharts / Website: visualcapitalist.com)

Die Studie der ETH wurde auf einer Datenbasis von 2007 erstellt. Damals verwaltete BlackRock ein Vermögen von etwas mehr als einer Billion USD – etwa ein Zehntel verglichen mit dem aktuellen. Die Macht des Unternehmens hat seitdem exorbitant zugenommen.

BlackRock: Larry Finks Aufstieg zum “King of Wall Street”

Der Grundstein für BlackRock wurde 1988 gelegt. Zunächst war das Unternehmen Teil der “Blackstone Group”, die 1985 von Peter George Peterson gegründet wurde. Peterson war von 1971 bis 1972 Assistent des US-Präsidenten Richard Nixon für internationale Wirtschaftsangelegenheiten. Bis 1973 war der Investment-Banker für knapp ein Jahr als Handelsminister in Nixons Kabinett berufen. 1985 gründete er Blackstone. Fink und acht weitere Personen waren Gründer des Vorläufers der Marke BlackRock, das von Peterson “Blackstone Financial Management” genannt wurde.

(Copyright: Domenico Fornas / Shutterstock)

Aufgrund von Meinungsverschiedenheiten in puncto Unternehmensstrategie verkaufte Peterson 1994 seine Anteile und Fink’s Firma lautete nun BlackRock. In diesem Jahr startete Larry Fink, mit Vornamen eigentlich Laurence Douglas, mit 53 Milliarden US-Dollar an verwaltetem Vermögen. 1999 ging sie an die Börse, damals lag der Emissionskurs bei ca. 8,5 US-Dollar. Ende August 2024 hat er die 900-Dollar-Marke überschritten. Er hat sich in 25 Jahren damit mehr als verhundertfacht, seit 2007 etwa verneunfacht. Dieser immense Erfolg Finks hat ihm den Spitznamen des Königs der Wall Street eingebracht.

BlackRock – Krisen-Manager der USA; und in Europa

Eine ganz besondere Bedeutung ist BlackRock mit der Finanzkrise 2008 zugekommen. Die “New York Fed”, eine der wichtigsten Regionalbanken, aus der die US-amerikanische Zentralbank Federal Reserve Bank (Fed) besteht, hat die Investmentgesellschaft als Krisen-Manager engagiert. Sie erstellten täglich Risikoberichte über die hypothekenbesicherten Wertpapiere (Mortgage Backed Securities, kurz MBS) zusammen, die in Rettungspaketen von der Zentralbank erworben wurden. (Ironischerweise war Larry Fink in den 90ern ein Pionier im Handel mit MBS.)

Die Zusammenarbeit zwischen BlackRock und der Fed setzte sich auch im Zuge der Corona-Krise fort. Der Finanzdienstleister wurde beauftragt, das Ankaufprogramm der US-Notenbank für sogenannte ETFs zu organisieren und umzusetzen.

BlackRock bietet seine ETFs unter dem Namen “iShares” an. Die Marke iShares samt dem dazugehörigen Geschäft erwarb BlackRock 2009 von der britischen Bank Barclays. Rund ein Drittel des weltweiten Marktanteils für ETF-Produkte hält BlackRock und führt damit vor dem ebenfalls sehr gewichtigen Asset Management der US-Finanzunternehmen Vanguard und State Street die Rangliste an.

Das auf dem Bild zu sehende Gebäude in San Francisco wurde im Zuge der Übernahme von Barclays Global Investors durch BlackRock übernommen und ist jetzt die Hauptzentrale von iShares.

(Copyright: Michael Vi / Shutterstock)

Larry Fink gilt als Investor, der besonders in Krisen große Chancen sieht und sie nutzt. Inmitten der Finanzkrise legte er 2009 über iShares einen Gold-ETF auf. Zuvor hatte er sich auf das Risiko-Management bei institutionellen Anlegern konzentriert. Seit der Finanzkrise richtete er seinen Fokus dann auch verstärkt auf den Bereich der Privatanleger, z.B. Altersvorsorge für private Investoren.

Altersvorsorge – Richtig vorsorgen mit Gold und anderen Edelmetallen

Die aktuelle Lage betreffend warnte Larry Fink kürzlich davor, dass die steigende Staatsverschuldung der USA zu einer “großen Last auf dem Rücken künftiger Generationen” werden würde, wenn nicht sofort gehandelt würde. Seine Besorgnis über die sich verschärfende Schuldenspirale erstrecke sich auch auf die globale Schuldenkrise.

Unseren Artikel „Goldsparplan: Langfristig sicheres Vermögen schaffen“ lesen Sie hier!

Blackrock hat im Rahmen der Corona-Krise nicht nur die Fed beraten bzw. Dienstleistungen angeboten, sondern – neben anderen Notenbanken – auch die Europäische Zentralbank (EZB) sowie die EU-Kommission. Es sorgte weithin für Empörung, dass die EU-Kommission in dieser Krisenzeit BlackRock engagierte. Gegenstand des Streits zwischen einigen Abgeordneten des Europäischen Parlaments und der Kommission war eine Studie zu dem Thema, in der es darum ging, wie die EU grüne und soziale Ziele in die Gestaltung der Regulierungen für Banken einfließen lassen kann. Die Europaabgeordneten kritisieren, dass BlackRock Investitionen in klimaschädlichen Unternehmen getätigt habe und Anteilseigner bei zahlreichen Banken sei.

Die Kommission wies die Kritikpunkte zurück, da BlackRock genauso in viele andere Branchen investiere. Das Stichwort in der Finanzbranche, das die Thematik der Nachhaltigkeit und ethische Praxis von Unternehmen beschreiben sowie als ein Regelwerk bewerten soll, ist ESG. Das Akronym steht für die Bereiche “Environment” (Umwelt), “Social” (Soziales) und “Governance” (Unternehmensführung). Damit hat BlackRock in den vergangenen Jahren stark geworben.

ESG, der BlackRock-Boom und der Rückzieher

Im Jahr 2020 kündigte Larry Fink an, ESG in den Mittelpunkt seines Investmentansatzes zu rücken. An der Wall Street wurde streng auf ökologische Kriterien bei Investments geachtet, der Konzern hatte eine Schlüsselrolle bei der Popularisierung von ESG-Investitionen gespielt. Doch gegen Ende vergangenen Jahres hat sich BlackRock wieder davon distanziert, was sich auch als allgemeiner Trend in der Investment-Branche gezeigt hat. Gründe dafür waren ein mäßiger Erfolg bei ESG-Fonds an den Börsen sowie politischer Druck von republikanischen Politikern in den USA, die zunehmende regulatorische Anforderungen kritisierten, die damit einhergehen.

Unser News-Artikel zum Thema: „Schlappe für ESG: Schwergewichte BlackRock und JPMorgan Chase kehren ‚Climate Action 100+‘ den Rücken„

BlackRock hat seine Unterstützung für Aktionärsanträge zu Umwelt- und Sozialthemen seit 2022 – von 20 Prozent auf aktuell etwa vier Prozent – deutlich reduziert. Zudem haben staatliche Pensionskassen ihre Gelder abgezogen. BlackRock hat daraufhin offensiv nach außen kommuniziert, dass es fossile Brennstoffe nicht boykottiere und mehr als 300 Milliarden US-Dollar in damit verbundenen Energieinvestitionen angelegt habe.

Anfang 2025 wurde der dramatische Strategiewechsel US-Vermögensverwalters dann besonders deutlich. Der Ausstieg aus der Net Zero Asset Managers Initiative (NZAMI), der zentralen Allianz für klimafreundliche Investitionen, kam durchaus überraschend.

Der Rückzieher und seine Gründe

Der Ausstieg aus der NZAMI hat folgenden Hintergrund: BlackRock geriet in den Vereinigten Staaten massiv unter politischen und juristischen Druck. Elf republikanisch geführte Bundesstaaten, angeführt von Texas, reichten Klage gegen BlackRock, Vanguard und State Street ein. Der Vorwurf wiegt schwer: Die ESG-Politik der Vermögensverwalter sei nichts anderes als eine politisch motivierte Sabotage der US-Energiewirtschaft. Durch den gezielten Rückzug von Investitionen aus Kohle- und Erdölprojekten und den damit einhergehenden Preisanstieg bei Energie, was auch in der EU zu beobachten ist, würden Verbraucher geschädigt.

Die republikanischen Generalstaatsanwälte sprechen von einer „destruktiven, politisierten Umweltagenda“. Und diese Einschätzung ist keineswegs aus der Luft gegriffen. Tatsächlich hatte BlackRock über ESG-Ratings und sein massives Stimmrecht tausende Unternehmen zu einem grünen Kurs gedrängt – gegen wirtschaftliche Vernunft.

Interessenkonflikte bei BlackRock!?

Die engen Verbindungen zu staatlichen und behördlichen Entscheidungsinstanzen ist seitens Medien, Politikern oder Aktivistengruppen häufig Gegenstand von Beanstandungen. Einer von mehreren Kritikpunkten: Die Beziehungen zur Fed seit 2008 könnten potenziell Einfluss auf geldpolitische Entscheidungen haben. Oder beispielshalber 2015 berichtete die Financial Times, dass BlackRock das Unternehmen sei, das damals die meisten Treffen mit dem Team des Finanzkommissars der EU gehabt hatte. Durch die engen Verhältnisse zu solch mächtigen Institutionen könnte sich der Finanzkonzern möglicherweise einen Informationsvorsprung gegenüber anderen Marktteilnehmern verschaffen.

Die Bedenken hinsichtlich möglicher Interessenkonflikte und einer derartigen Machtkonzentration in den Händen eines privaten Unternehmens scheinen vor diesem Hintergrund mehr als berechtigt zu sein.

BlackRock und Interessenkonflikte in Deutschland?

Die personellen Verbindungen BlackRocks sind in der Politik Deutschlands ebenfalls gegeben. Das prominenteste Beispiel ist der CDU-Vorsitzende Friedrich Merz. Er war von 2016 bis 2020 Aufsichtsratsvorsitzender und Lobbyist für BlackRock in Deutschland. 2018 geriet er wegen potenziellen Interessenkonflikten in Kritik. Sein Mandat für den Aufsichtsrat beendete er im März 2020.

Eine weitere Personalie in der deutschen Spitzenpolitik ist die Ökonomin Elga Bartsch. Sie wurde von Wirtschaftsminister Robert Habeck zur Chefökonomin berufen. Sie war vor dem Wechsel in die Politik noch tief in die Firmenpolitik BlackRocks involviert. Als Chefin des “BlackRock Investment Institutes” in London war sie Chefin der Denkfabrik des Mega-Konzerns. Trotz seiner Rolle als führender Oppositionspolitiker in Deutschland hat Friedrich Merz diese Entscheidung Habecks, seine alte Kollegin einzustellen, befürwortet.

Macht durch Moral: Der stille Zwang zur Konformität

BlackRock erhöhte in kürzester Zeit die Zahl der Unternehmen, mit denen über Klimaziele verhandelt wird, auf über 1.000. Dabei blieb es nicht bei Gesprächen: Der Konzern kündigte offen an, sein Stimmrecht auf Aktionärsversammlungen gegen unkooperative Vorstände einzusetzen. Der Druck wirkte. Unternehmen wie HeidelbergCement, Daimler oder Lufthansa mussten ihre Strategien anpassen – nicht aus Überzeugung, sondern aus existenzieller Notwendigkeit.

Was hier geschah, war keine schlichte Einflussnahme – es war eine Machtausübung und eine ideologische Neuordnung ganzer Volkswirtschaften. BlackRock hat unter dem Deckmantel der Nachhaltigkeit wirtschaftliche Macht in politische Lenkung umgemünzt. Während die Bürger steigende Preise und Arbeitsplatzverluste schultern, feiern sich BlackRock und Co. als Architekten der grünen Transformation. Ein Geschäft auf dem Rücken der Leistungsträger.

“Förderungsprogramm” für die Waffenindustrie

In der Grafik am Anfang des Artikels war zu sehen, dass BlackRock in vielen Branchen investiert ist, etwa in Telekommunikation, Pharma, Lebensmittel u.a. Das Finanzunternehmen ist ebenfalls bei wichtigen Waffenherstellern investiert, die Vertragspartner des US-Verteidigungsministeriums sind. Es ist an fünf dieser milliardenschweren Waffenproduzenten beteiligt, welche als die bedeutendsten in den Vereinigten Staaten sind.

Laut der US-Börsenaufsicht SEC war BlackRock mit folgendem prozentualen Anteil an ihnen beteiligt:

| US-WAFFENHERSTELLER | BLACKROCKS PROZENTUALER ANTEIL AM UNTERNEHMEN |

|---|---|

| Boeing | 6,1 % |

| Raytheon | 7,3 % |

| General Dynamics | 5,3 % |

| Lockheed Martin | 7,4 % |

| Northrop Grumman | 6,3 % |

Mitchell McConnell Jr., republikanischer Senator von Kentucky, wurde von dem Sender CBS News gefragt, ob ein Paket in Höhe von 113 Milliarden US-Dollar für die Ukraine nicht zu viel sei. Er antwortete, dass diese Gelder nicht in die Ukraine fließen würden, sondern an amerikanische Waffenhersteller – vor allem waren die oben genannten wichtigsten fünf gemeint, bei denen BlackRock Großaktionär ist.

Absichten von Larry Fink und Selenskyj

Eine Studie der Weltbank, der UN, der EU-Kommission und der ukrainischen Regierung schätzt die Kosten für einen Wiederaufbau des Landes auf 486 Mrd. USD. Als Basis dienten die Daten vom Kriegsbeginn am 24. Februar 2022 bis zum 31. Dezember 2023.

Im Dezember 2022 haben sich der CEO Larry Fink und der ukrainische Präsident Selenskyj in Kiew getroffen. Zwischen “BlackRock Financial Markets Advisory” und dem ukrainischen Wirtschaftsministerium ein Memorandum unterzeichnet. Dabei ging es um eine Investitionsinitiative zum Wiederaufbau des Landes. Der US-Senat billigte ein Hilfspaket in Höhe von 45 Milliarden US-Dollar.

Auch Unternehmen haben damals angekündigt, Geld anzulegen. Unter anderem der weltgrößte Nahrungsmittelhersteller Nestlé, 43 Millionen US-Dollar in eine Produktionsanlage zu investieren. Der Ukraine gehört ein Drittel der sogenannten “schwarzen Erde”, die als der fruchtbarste Boden der Welt gilt. Bei dem größten schweizer Industrieunternehmen Nestlé ist BlackRock mit 1,82 Prozent der größter Anteilseigner.

BlackRock: Gläubiger der Ukraine

Die Ukraine steht unter Druck. Bis Ende August hatte es einen zweijährigen Zahlungsaufschub für die Auslandsschulden, vor allem in Form von internationalen Anleihen, gegeben. Es handelt sich um mehr als 20 Mrd. USD. Eine Umstrukturierung soll dem Land in den nächsten drei Jahren 11,4 Mrd. USD einsparen.

BlackRock ist ein wichtiger Gläubiger der Ukraine. Ein anderer ist die amerikanische Bank JPMorgan, die bei den Eurobonds – durch die Mitglieder der Euro-Zone gemeinschaftlich ausgegebene Anleihen – einen Abschlag in Höhe von 30 Prozent als Szenario skizziert.

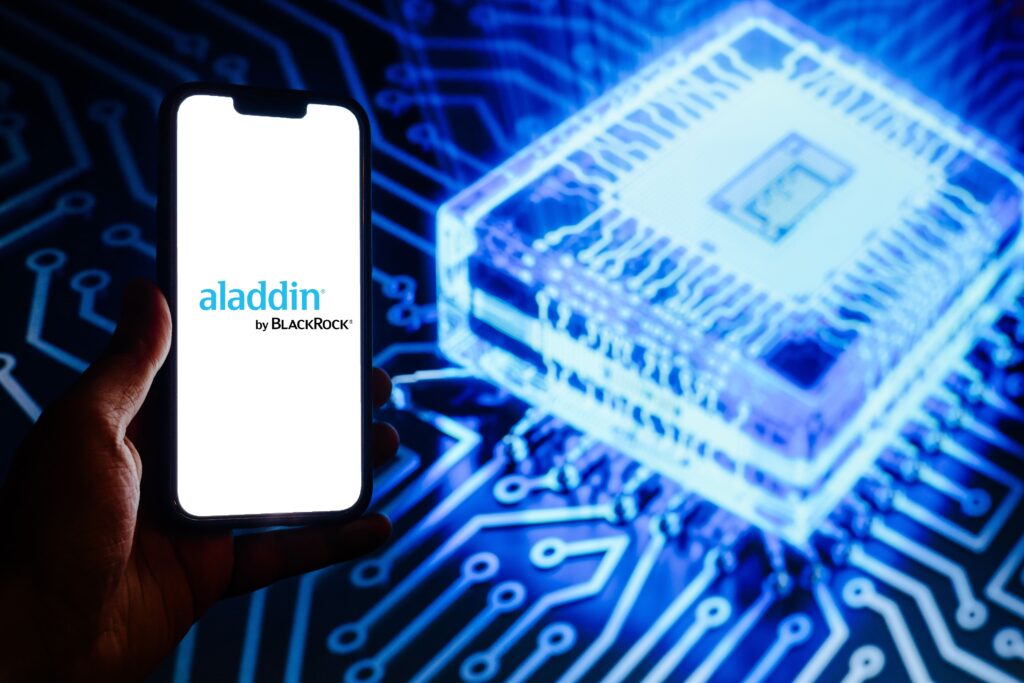

Aladdin – Das KI-Analyse-Tool von BlackRock

Larry Fink begann seine Karriere 1976 bei der New Yorker Investmentbank “First Boston”, die 1988 von Credit Suisse gekauft wurde. 1986, als er eine Milliarde US-Dollar verwaltete, machte er aufgrund einer Falscheinschätzung der Leitzinsentwicklung mehr als 100 Millionen US-Dollar Verlust. Damals habe er sich in den Kopf gesetzt, die “beste Maschine der Welt” zu bauen, die Gewinne produziert und Risiken solch hoher Verluste verhindert, so Fink.

Heute hat der CEO von BlackRock ein System zur Verfügung, das Daten analysiert und Risiken managt – es heißt “Aladdin”. Es ist eine Abkürzung für “Asset, Liability, and Debt and Derivative Investment Network” (etwa: Netzwerk für Vermögen, Verbindlichkeiten, Schulden und Derivate-Investments). Es wurde von Charles Hallac gegründet, der bis 1988 bei First Boston war und bei der faktischen Gründung BlackRocks 1988 als erster Angestellter eingestellt wurde. Er sollte das Fundament für das technologische und operative Geschäft des Unternehmens aufbauen. Mit der Finanzkrise ab 2007 rückte das Thema Risikomanagement bei Finanzanlagen bei institutionellen Anlegern immer weiter in den Fokus.

(Quelle: Photo For Everything / Shutterstock)

Seit 2016 ist Aladdin ein eingetragenes Markenzeichen BlackRocks. Aladdin wurde zur Zeiten der Finanzkrise 2008 von der Fed bereits eingesetzt. Mit einem ans System angeschlossenen Vermögen verwaltete das System laut BlackRocks Angaben im Jahr 2021 ca. 21 Billionen US-Dollar. Das übertrifft die Wirtschaftsleistung eines Jahres in den USA, in China oder in der EU.

2017, genau am “29. Geburtstag” Aladdins, wurde das Projekt namens “Monarch” gestartet, das von Larry Fink als streng geheim bezeichnet wurde. Die Fonds wurden nun auch KI-gesteuert verwaltet und Fondsmanager entlassen. Monarch hat zur Weiterentwicklung von Aladdin beigetragen. 2018 führte BlackRock sein erstes KI-Labor in Palo Alto – das Herz des Silicon Valley – ein, um KI-Systeme weiterzuentwickeln.

Die Macht von Aladdin wird vermutlich durch die Akquisition von “Preqin”, einem Datenanbieter für private Märkte, auch auf diesem Gebiet zunehmen. Weitere Investitionen BlackRocks zeigen sich auch auf dem Gebiet der Quantencomputer. 2021 investierte Larry Fink in das Tech-Unternehmen PsiQuantum aus Palo Alto, das 2023 auch Fördergelder von DARPA, einer Forschungseinrichtung des Pentagon, sowie von der britischen Regierung bekam.

Bei all der Macht, die BlackRock aufgrund seiner finanziellen Stärke und exzellenten Verbindungen auf der Welt ausüben kann, sowie seine Verbindungen zu Waffenherstellern wird dieser technologische Fortschritt beim Konzern – besonders auf KI bezogen – von vielen kritisch betrachtet.

BlackRock & das „Digitale Gold“

Larry Fink bezeichnete Bitcoin als „Digitales Gold“ und BlackRock hat vergangenes Jahr einen ETF in Verbindung mit der Kryptowährung herausgebracht. Kritiker sehen hier einen Versuch BlackRocks – manche gar einen Plan in Verbindung mit den Geheimdiensten – Bitcoin zu kontrollieren.

Ein weiteres Beispiel betrifft die Erlaubnis vom August seitens der Zulassungsbehörde in China, dass BlackRock als erstes ausländisches Unternehmen als Vermögensverwalter in China selbständig tätig werden darf. Ein Sonderausschuss des US-Repräsentantenhauses stellte im April dieses Jahres fest, dass BlackRock in mehr als 60 Unternehmen in China investiert hat, die auf einer schwarzen Liste stehen. Sie stellen Überwachungstechnologien her, die mit Menschenrechtsverletzungen einhergehen.

Fazit

Die engen Verflechtungen zwischen politischen und finanziellen Elite sind generell schon seit vielen Jahrzehnten gegeben und werden kritisiert. Als Obama 2009 Präsident wurde, standen beispielsweise die „Drehtüreffekte“ zwischen den Ministerien und der US-Bank Goldman Sachs im Fokus kritischer Journalisten. Der immense Aufstieg BlackRocks seit den 90er Jahren ist im Vergleich eher unbemerkter abgelaufen.

Durch die enorme Rolle in Kriegen, Überwachungstechnologien und weiteren zukunftsträchtigen Hochtechnologien – wie etwa bei Kryptowährungen oder der Künstlichen Intelligenz – ist das Investmentunternehmen strategisch sehr gut positioniert.

BlackRock kann bei einer Gesamtbetrachtung übrigens nicht völlig separat betrachtet werden. Viele Überkreuz-Beteiligungen führen zu gegenseitigen Abhängigkeiten mit anderen Asset Managern – z.B. mit dem nächstgrößten Vermögensverwalter der Welt: Vanguard.

Was Demokratie und Zukunftstechnologien angeht, ist der amerikanische Vermögensverwalter so sehr mit den bedeutendsten politischen und finanziellen Institutionen auf der Welt verbandelt, dass die Macht und der Einfluss BlackRocks weltweit am größten sein sollte. Die Frage, ob Larry Fink nicht nur der „König der Wall Street“, sondern auch der „König der Welt“ ist, kann nicht abschließend beantwortet werden. Doch bleibt die Frage begründet, da er sich eine Machtfülle aufgebaut hat, die in alle Wirtschaftsbranchen und in das Politikgeschäft der Welteliten hineinreicht. Wie der Mega-Konzern in ethischer und moralischer Hinsicht zu bewerten ist, steht auf einem anderen Blatt…

Mehr zum Thema BlackRock in unseren Videos

Auf unserem YouTube-Kanal Kettner Edelmetalle finden Sie viele spannende Videos rund um die Themen Gold und Silber. In diesem Video geht Dominik Kettner auf weitere spannende Hintergründe zwischen BlackRock und der globalen Politik ein. Insbesondere zeigt er die Zusammenhänge zum Ukraine-Krieg auf.

Enteignungswelle 2026

Kostenloses Live-Webinar: Dominik Kettner und 6 hochkarätige Gäste enthüllen, wie digitaler Euro, verpflichtende digitale ID und das geplante EU-Vermögensregister Ihr Erspartes bedrohen – und welche konkreten Schritte Sie jetzt unternehmen müssen, um Ihr Vermögen zu schützen.

Die Experten

Ernst

Wolff

Bestseller-Autor

Peter

Hahne

Ex-ZDF, Bestseller-Autor

Tom-Oliver

Regenauer

Autor & Systemanalyst

Philip

Hopf

Finanzanalyst

Thilo

Sarrazin

Bundesbank-Vorstand a.D.

Thurn

und Taxis

Fürstin & Finanzexpertin

Ähnliche Artikel

Enteignung: So schützen Sie sich vor Lastenausgleich und Co.

Gold vor der nächsten Explosion? Warum viele Experten jetzt massiv steigende Kurse für möglich halten

Goldpreis-Prognosen für 2026: Wer jetzt noch „Planbarkeit“ erwartet, hat das Spiel nicht verstanden

Goldkonfiszierung: Wenn der Staat nach Ihrem Gold greift

Silbermünzen endgültig entwertet: Bundesregierung kapituliert vor dem Silberpreis

Goldpreisprognose 2026 – Analyse und Ausblick

Offiziell beruhigt – in Wahrheit brandgefährlich? US-Inflation brodelt unter der Oberfläche

Gefährlicher denn je: Wie Edelmetall-Fälschungen Ihr Vermögen bedrohen

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Angeschlagene USA verärgern EU, China tauscht Währungsreserven in Gold

Gold verstecken - Methoden, Tipps und No-Gos

NATO Drehscheibe Deutschland: Der größte Täuschungsversuch der Bundesregierung

Gold als Zahlungsmittel? Florida macht ernst - und erklärt Edelmetalle zum Ersatz für den US-Dollar

Altersvorsorge: Diese 6 Fehler werden teuer

Silber 2026: Wenn Privatanleger längst verstanden haben, was das System verdrängt

Kupfer auf Rekordkurs: Chancen und Risiken für Anleger

Die Wegzugsbesteuerung 2025: Ein schamloser Griff ins Vermögen

Privatisierung des Geldes: Was hinter der Angst der EZB vor Stablecoins steckt

BIZ: Bank für Internationalen Zahlungsausgleich – oder vom Turm zu Basel

Der Mittelstand verliert die Geduld mit der Politik - und schafft Tatsachen !

Shutdown in den USA: Warum der politische Stillstand den Goldpreis befeuert

Italien greift nach dem Gold seiner Bürger – und Europa sollte sich darauf gefasst machen

Goldkauf in der Schweiz: Was ist zu beachten?