Bankenkrise 2023: Droht auch in diesem Jahr ein Zusammenbruch?

An vielen Menschen in Deutschland nahezu geräuschlos vorübergegangen ist im vergangenen Jahr eine echte Bankenkrise. Der Zusammenbruch im Bankensektor ereignete sich vor allem im März 2023, als gleich drei Banken kleinerer und mittlerer Größe aus den USA insolvent wurden. Ein wesentlicher Grund waren Zinserhöhungen der amerikanischen Notenbank FED. Wir möchten uns im Beitrag mit der damaligen Bankenkrise beschäftigen und zudem erörtern, ob es aktuell wieder einen solchen Zusammenbruch ähnlicher Art geben könnte: eine Bankenkrise 2024.

Was ist im März 2023 passiert?

Im Jahr 2023 gab es erhebliche Turbulenzen im Bankensektor, die Experten als die größten seit der Finanzkrise im Jahr 2008 und 2009 bezeichneten. Spürbares Merkmal war vor allem, dass gleich drei kleine bis mittelgroße Banken aus den USA in die Insolvenz gehen mussten. Dabei handelte es sich um die folgenden Kreditinstitute:

Einen wesentlichen Anlass sahen die Experten damals darin, dass die Zentralbanken ihren Kurs im Hinblick auf die damalige Geldpolitik änderten. Aufgrund hoher Inflationsraten wurden Zinserhöhungen durchgeführt und deutlich weniger Geld wurde den Kapitalmärkten zur Verfügung gestellt.

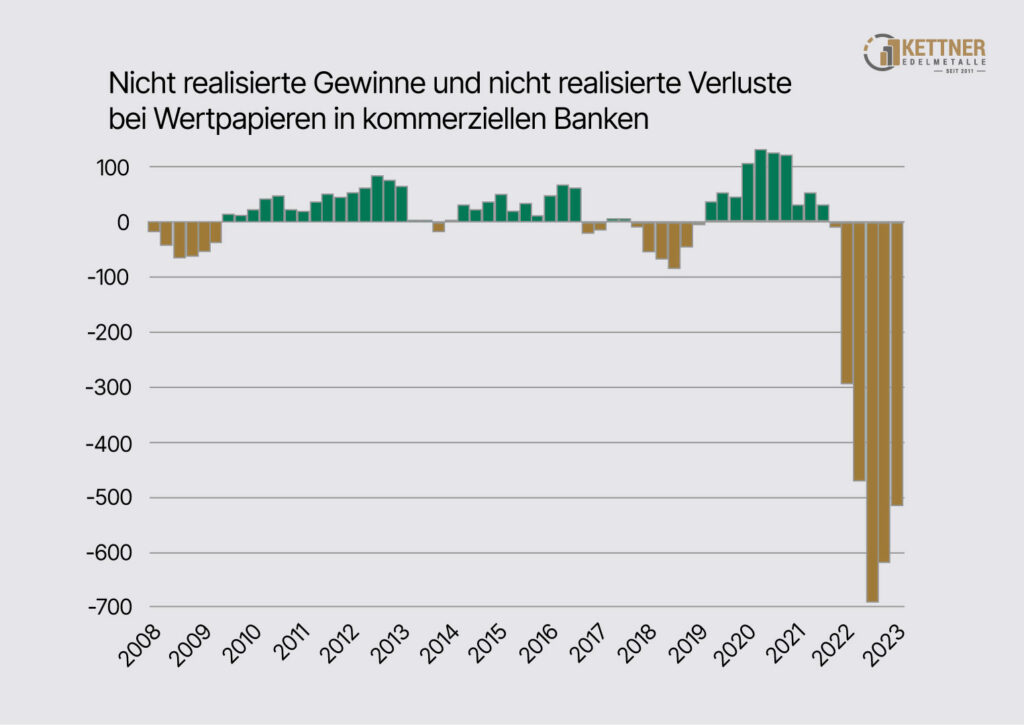

Das wiederum brachte massive Probleme vor allem für Kreditinstitute, die einen Großteil niedrig verzinsliche Staatsanleihen in ihrem Portfolio hatten. Denn diese verloren durch die Zinserhöhungen massiv an Wert und bescherten den Finanzinstituten enorme Verluste. Die US-Banken sitzen übrigens auch jetzt noch auf unrealisierten Verlusten durch Anleihen in Höhe von rund 700 Mrd. Euro.

Als das bekannt wurde, zweifelten viele Kunden an der Zahlungsfähigkeit diverser US-Banken und zogen daher große Teile ihrer Bankguthaben ab. Da die Banken aufgrund des Mindestreserve-Systems nur einen Bruchteil der Kundengelder tatsächlich auch halten müssen, konnten mehrere Institute den Forderungen ihrer Kunden nicht mehr nachkommen. Das führte letztendlich zu den Insolvenzen der drei angesprochenen Kreditinstitute.

Um eine weitere Ausbreitung der Geldabzüge auf andere Banken und damit eine Ausweitung der Bankenkrise zu verhindern, versicherten die FDIC, also die Bundeseinlagenversicherungsgesellschaft, die FED und das US-Finanzministerium, dass für sämtliche Einlagen garantiert würde. Dies würde auch über die gewöhnlichen Grenzen der Einlagensicherung von 250.000 US-Dollar hinaus gelten. Festzuhalten bleibt jedoch, dass dies nur ein geschickter Bluff war, denn bei mehreren Bankenzusammenbrüchen hätten die Bankguthaben der Kunden niemals vollständig garantiert werden können.

Auch Probleme bei Banken in Europa

Die Bankenkrise 2023 war nicht nur auf die USA begrenzt. So kam es im März 2023 zu großen Problemen im Bankensektor in der Schweiz. Betroffen war die schon Jahre zuvor schwächelnde Credit Suisse, die staatliche Hilfen beantragen musste. Schließlich kam es unter Mitwirkung des Staates zu einer Fusion mit der UBS, ebenfalls einer Schweizer Bank. Zudem brachen die Kurse der Aktien von Banken weltweit ein, unter anderem auch die der deutschen Institute Commerzbank und Deutsche Bank.

Dadurch erlitten auch Anleger zum Teil deutliche Verluste. In der Folge kam es zu massiven Spekulationen, was eine ausreichende Stabilität und Liquidität der Banken angeht. Dazu trug ein größerer Anteil nicht gesicherter Einlagen und Anleihen bei, sodass die Verluste bei den Aktien der Kreditinstitute noch größer wurden. Durch die Krise sank das Vertrauen der Anleger weiter, sodass die Kurse der Bankaktien teilweise massiv fielen und ein Gegenwert von mehreren Milliarden Euro bzw. US-Dollar verloren ging.

Die drei betroffenen Banken als Auslöser

Als originären Auslöser der Bankenkrise 2023 sehen Experten vor allem die Zinserhöhungen der Zentralbank an, die notwendig waren, um die Inflation einzudämmen. Der primäre Auslöser der Bankenkrise 2023 waren anschließend die Zusammenbrüche der drei genannten US-Banken. Diese möchten wir zum besseren Verständnis der Bedeutung für den Bankensektor kurz porträtieren.

Silvergate Bank

Die Silvergate Bank ist in Kalifornien ansässig und wurde im Jahr 1988 gegründet. Seit zehn Jahren war das Kreditinstitut zudem dazu berechtigt, Geschäfte mit Kryptowährungen zu tätigen. Bei der Silvergate Banken fielen im Zuge der Bankenkrise die Einlagen wie Anleihen des Kreditinstitutes um fast 70 Prozent im Bereich der Krypto-Einlagen von Geschäftskunden. Der Grund war ein massiver Abzug der Gelder durch die Kunden, was letztendlich mit zur Insolvenz führte.

Silicon Valley Bank

Die in Deutschland bekannteste Bank aus den USA, die von der Bankenkrise 2023 betroffen war, ist die Silicon Valley Bank, kurz SVB. Das Kreditinstitut wurde 1983 gegründet und hat seinen Hauptsitz in Kalifornien. Bis zum Zusammenbruch handelt es sich um die 16. größte Bank der USA, die vor allem im Bereich der Betreuung von Unternehmen und Privatkunden aus dem Technologiesektor tätig war. Um die eingeforderten Auszahlungen der Anleger bedienen zu können, musste das Kreditinstitut im März des vergangenen Jahres Kredite von über 15 Milliarden Dollar aufnehmen und diverse Notverkäufe tätigen. Die Insolvenz ließ sich jedoch nicht verhindern.

Signature Bank

Die dritte Bank aus den USA, die im Zuge der Bankenkrise 2023 massive Probleme bekam, war die im Jahre 2001 gegründete Signature Bank. Bei der Bank zogen Anleger ebenfalls ihre Einlagen wie Anleihen im Gegenwert von mehreren Milliarden US-Dollar ab, was unter anderem auf den massiven Preisrückgang bei den Kryptowährungen im Jahr 2022 zurückzuführen gewesen ist. Darauf entstanden nicht unerhebliche Verluste.

Finanzblase Ratgeber

Was waren die Folgen der Zusammenbrüche?

Die erste Folge der Zusammenbrüche der drei Banken in den Vereinigten Staaten war, dass Anleger damit begannen, Einlagen massiv abzuziehen. In den nächsten Wochen fielen dann die Kurse der Aktien zahlreicher Banken, nicht nur in den USA, massiv. Eine weitere Konsequenz war, dass die US-Notenbank umfangreiche Maßnahmen zur Liquidität für den amerikanischen Dollar ankündigte, um die Turbulenzen am Markt zu beruhigen. Zusammengefasst gab es folgende, direkte Auswirkungen des Zusammenbruchs der drei Banken in den Vereinigten Staaten:

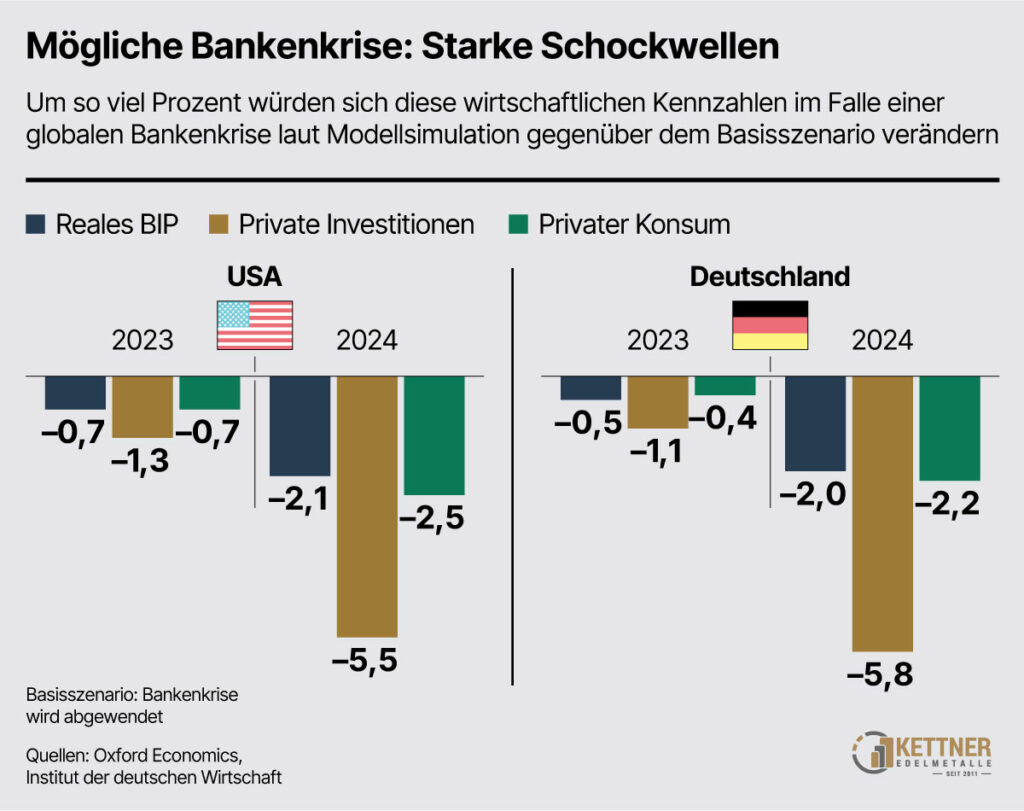

Der zuletzt genannte Punkt ist mit entscheidend, um beurteilen zu können, ob es auch in 2024 eine Bankenkrise geben könnte. Eine globale Krise hätte definitiv sehr negative Auswirkungen.

Droht eine Bankenkrise 2024?

Die Bankenkrise 2023 kam für die meisten Experten relativ überraschend. Viele Fachleute sind spätestens seit diesen Ereignissen der Auffassung, dass die aktuell noch gängigen Standards im Hinblick auf Mindestvorgaben zum Eigenkapital nicht ausreichend seien. Gleiches gilt auch für die geforderten Liquiditätsraten, die Kreditinstitute mindestens erfüllen müssen. Das ist darauf zurückzuführen, dass in letzter Konsequenz bei der Bankenkrise 2023 wieder einmal Staaten einschreiten mussten, insbesondere die USA sowie die Schweiz bei der Credit Suisse.

Ein weiterer Aspekt ist, dass die Federal Reserve in den USA aufgrund der schlechten Situation der Banken damals das sogenannte „Term Funding Program“ auferlegte. Dabei handelt es sich um eine Kreditlinie, die Kreditinstitute in Anspruch nehmen konnten. Diese Linie stieg während des vergangenen Jahres immer weiter an, was die Inanspruchnahme der Banken angeht. Im November 2023 beliefen sich die in Anspruch genommenen Gelder auf mehr als 100 Milliarden Dollar.

Das Problem könnte nun darin bestehen, dass das Bank Term Funding Program am 11. März 2024 ausgelaufen ist. Nicht wenige Fachleute sehen darin die Gefahr, dass es den Banken wieder an Liquidität mangeln und sich die Bankenkrise in 2024 eventuell wiederholen könnte.

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Die fünf größten Spekulationsblasen der Geschichte - und was wir aus ihnen lernen können

Das Bank Term Funding Program sendete ein klares Zeichen

Gebühren für Münzeinzahlungen: Die Kleingeld-Inflation

Die Zinswende der Federal Reserve

SAG - Die große Lüge von sicheren Einlagen

Basel III und Gold - Auswirkungen der Eigenkapitalvorschriften auf den Goldmarkt

Goldkonfiszierung: Wenn der Staat nach Ihrem Gold greift

Börsencrash 2024 voraus? Die Warnzeichen

Gold vor der nächsten Explosion? Warum viele Experten jetzt massiv steigende Kurse für möglich halten

Silber im Ausnahmezustand: Der World Silver Survey 2025 enthüllt die Wahrheit

Dr. Markus Krall: Irgendwo da draußen lauert der nächste Lehman

Das Mindestreserve-System der EZB – das steckt dahinter

Altersvorsorge: Diese 6 Fehler werden teuer

Der stille Rückzug großer Banknoten: Eine globale Entwicklung

Gold vs. Tagesgeld - beliebte Anlageformen im Vergleich

Bargeld in Gefahr? Deutschlands schleichender Rückzug vom Geldautomaten

BlackRock – der mächtigste Konzern der Welt?

Negativzinsen umgehen: 7 Alternativen, wie Sie Ihr Vermögen schützen

Thema Enteignung: Faktencheck der "Faktenchecks"

Bankenkrise in den USA: Einleger heben 1 Billion Dollar von der Bank ab

Erbe anlegen: Diese 9 Fehler werden teuer

Die Billionen-Dollar-Münze: Ein legaler Trick gegen das US-Staatsdefizit